一、期权的跨式组合宽式组合是什么?怎么解释我怎么完全看不懂,期货教材上没有看到相关资料???

宽跨式期权策略分为两种情况:

第一:买入式

这种情况是投资者预计近期标的物价格波动较大,但是不知道会往哪个方向波动,所以构造改策略用于套利 构造方式如下图。

构造方式如下图。

第二:卖出式

这种情况下投资者预期相反,认为近期标的物价格波动较小。

期权策略:以较高的执行价格(B)卖出看涨期权,同时以较低的执行价格(A)卖出看跌期权。

图像倒过来就行了。

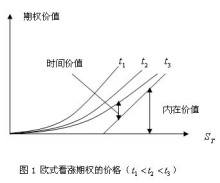

二、什么是跨式期权策略

跨式套利,是一种基于行情波动性判断的常用组合策略。在一段时间内,投资者如果认为行情会有爆发性的运动,虽然并不确定行情的方向性,但是可以考虑同时买入买权与卖权,如此,投资者都将有利可图。反之,如预期短期内股市将走粘滞盘整的小幅振荡行情,基于这种低波动率的预期,投资者可以考虑同时卖出买权与卖权,从而获取权利金收入。

买入跨式套利

投资者同时买入相同执行价格的买权与卖权,适用于对后市方向判断不明确、但认为会有显著波动的情况。如一份可以左右市场的宏观经济统计报告即将公布,或者标的资产正面临强支撑位或阻力位,并预计将在这一价格水平有强烈反弹或向下反转。

三、宽跨式期权为什么距离越近潜在损失越少

宽跨式期权(Strangle)指以不同的执行价格同时买入或卖出相同标的资产的看涨期权和看跌期权。。买入宽跨式套利的操作比跨式套利成本低,但需要较大的波动才能实现损益平衡或获利。相应的,卖出宽跨式套利操作中达到损益平衡点所要求的股指波动较大、时间较长,可作为中、长线的配置策略。买入宽跨式套利 利润大小取决于两个执行价格的接近程度。距离越远,潜在损失越小!!!!!!但要想获得利润,标的物价格变动需要更大一些。进行卖出宽跨式套利,只有在价格波动幅度在一定范围内才可能盈利,超过这一范围则会产生亏损。

四、股票里说的多头跨式期权交易是指什么?

跨式期权(Straddle)又被称为“同价对敲”,是一种非常普遍的组合期权投资策略,是指投资人以相同的执行价格同时购买或卖出相同的到期日相同标的资产的看涨期权和看跌期权。

股市里的多头跨式期权交易即以相同的执行价格同时购买相同到期日相同标的股票或者股指的看涨期权和看跌期权。

组合图损益和盈亏平衡点如下:

五、丛书上看,跨式期权完全优于宽跨式期权啊????那宽跨式还有什么意义????

宽跨式期权与跨式期权的区别宽跨式期权与跨式期权类似,预期价格会有大波动,但是不确定方向。但是与跨式期权相比,价必须有更大的波动才能获利,但是当估价位于中间价态时,宽跨式期权的损失也较小。