贷款会影响征信吗?

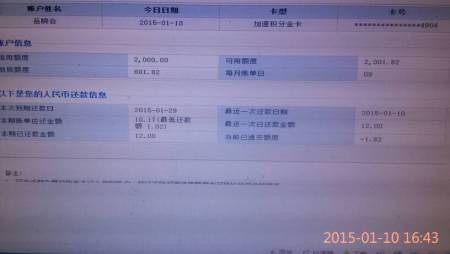

贷款是可能会影响征信的,只要借钱的对象是上征信的金融机构,如支付宝借呗、银行、马上金融等等,那么会定期的把借款人的借款以及还款记录上传个人征信系统,如果产生了逾期等记录那么就会影响个人征信,正常使用按时还款的话是不会有任何负面影响的

如果借钱的对象是不上征信的小型机构那么不会影响征信,相对来说不上征信的小型贷款机构多为高利贷等非正规机构,应该尽量避免。

客户如果申请贷款多了,是会对征信有一定影响的。

因为征信上势必会显示出过多的借贷记录,虽说这不是逾期那类不良记录。但若之后去申请信贷业务,银行(贷款机构、平台)查询到客户的征信上近期借贷记录过多的话,是会担心客户的还款能力不足,也就有可能因为客户有多头借贷、负债过高的情况而拒绝批贷的。

而且因为在申请贷款时,银行(贷款机构、平台)通常需要以“贷款审批”的名义来查询征信,所以若办的贷款过多,也就会在征信上留下过多的以“贷款审批”为名义的查询记录,而这类“硬”查询记录过多,就容易弄“花”征信。

所以建议客户不要频繁去申请贷款,按实际需求来办理即可。像有很多贷款额度在授信期间是可以循环使用的,还完款后额度就能恢复,客户也就可以再借。所以客户注意保持良好信用,申请几笔贷款也就足够了。

拓展资料:

征信就是反映借贷信息的,所有的贷款(正规的)都会上征信

“套路贷”犯罪的基本特征:

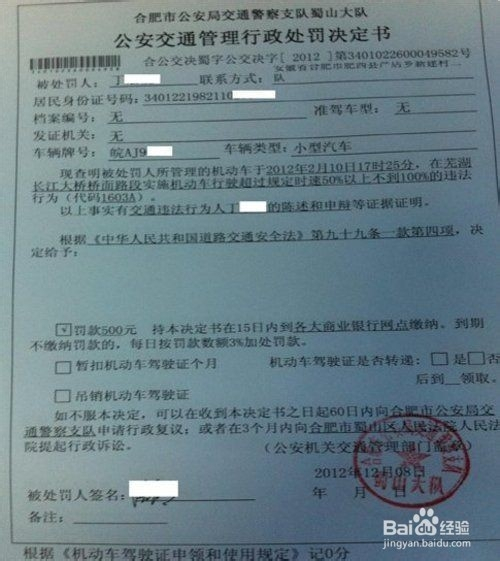

一是制造民间借贷假象。被告人对外以“小额贷款公司”名义招揽生意,与被害人签订借款合同,制造民间借贷假象,并以“违约金”、“保证金”等各种名目骗取被害人签订“虚高借款合同”“阴阳合同”及房产抵押合同等明显不利于被害人的合同。

二是制造银行流水痕迹,刻意造成被害人已经取得合同所借全部款项的假象。

三是单方面肆意认定被害人违约,并要求被害人立即偿还“虚高借款”。

四是恶意垒高借款金额。在被害人无力支付的情况下,被告人介绍其他假冒的“小额贷款公司”或个人,或者“扮演”其他公司与被害人签订新的“虚高借款合同”予以“平账”,进一步垒高借款金额。

五是软硬兼施“索债”,或者提起虚假诉讼,通过胜诉判决实现侵占被害人或其近亲属财产的目的

疫情期间贷款还不上,影响征信记录怎么办?

本轮疫情期间,

停工停产、收入断档,

房贷、车贷、

信用卡透支还不上,

影响征信记录怎么办?

近日,记者采访了

中国人民银行徐州市中心支行

相关负责人。

“四类群体”可不作逾期记录报送

据介绍,在此之前,中国人民银行出台《中国人民银行办公厅关于新冠肺炎疫情防控期间征信权益保障工作的指导意见》(以下简称《意见》)明确,有四种情况,经我市商业银行认定,相关逾期贷款可不做逾期记录,已报送的予以调整。

《意见》指出,四类群体分别为:

因感染新冠肺炎住院治疗或隔离人员;

因新冠肺炎疫情防控,需要隔离观察但未住院隔离人员;

参加新冠肺炎疫情防控工作人员;

新冠肺炎疫情影响,暂时失去收入来源的个人和企业。

上述四类群体因新冠肺炎疫情影响未能及时还款的逾期信贷业务可不作为逾期记录报送。

因防控需要隔离观察人员、参加新冠肺炎疫情防控工作人员可向接入机构提出逾期征信记录调整申请,并提交申请材料(包括申请人姓名、身份证件信息、申请原因、申请事项等内容)和必要的证明材料。

具体材料为——

因感染新冠肺炎住院治疗或隔离的人员:提供医院或疾控部门出具的收治或隔离证明。如诊断证明书、病历、住院证明或出院小结等。

因新冠肺炎疫情防控需要隔离观察但未住院隔离人员:提供隔离观察地居委会(社区)、村委会、街道办事处、乡镇政府等出具的隔离证明,或其他可以证明信息主体隔离的资料。如所在地政府的隔离告知书、集中隔离公告、交通管理公告、信息主体的交通往来凭证等。

参加新冠肺炎疫情防控工作人员,如政府工作人员、医护人员及其他相关工作人员:提供所在工作单位或居委会(社区)、村委会、街道办事处、乡镇政府出具的参加新冠肺炎疫情防控工作证明,医疗部门或疾控中心工作证明,参加新冠肺炎疫情防控的调令、通知或工作记录等。

受新冠肺炎疫情影响,暂时失去收入来源的个人和企业:可向商业银行提出逾期征信记录调整申请,并按照商业银行要求提供受新冠肺炎疫情影响,暂时失去收入来源的有关材料,如收入状况证明、失业证明、解除劳动合同证明、停工通知、银行流水、纳税记录、相关行业主管部门、或所在地政府部门出具的证明材料、本人或企业法人真实性承诺等。

那么符合上述条件的群体应该如何申请呢?据中国人民银行徐州市中心支行有关部门工作人员介绍,符合的群体可携带相应证明文件,前往附近银行网点提出申请。也可登录网上银行、下载银行官方APP,或关注对应银行官方微信,找到咨询板块,提交相应证明材料。同时,还可致电银行客服或向银行客户经理咨询。

因疫受困企业可依调整后报送信用记录

受本轮疫情影响,我市中小微企业普遍出现资金周转困难的问题。为进一步强化稳企业保就业支持政策,缓解企业尤其是中小微企业年内还本付息资金压力,3月31日,市地方金融监管局、人民银行徐州市中心支行、徐州银保监分局联合印发《关于进一步加强疫情防控和金融服务的通知》。其实,更是对因此次疫情而暂时失去收入来源的企业和个体工商户逾期记录进行调整。

“本次徐州出台的12条金融助企纾困政策,其中有一条明确规定了人民银行各支行和各银行机构要严格落实疫情防控各项措施,进一步优化信用报告服务。中小微企业、个体工商户受疫情影响导致生产经营困难、资金无法及时到位等导致还款逾期及其他不利影响,不应单独作为下调贷款风险分类的因素,贷款质量分类结果可沿用疫情发生前的分类结果。各银行机构要合理安排逾期贷款信用记录报送,对受疫情影响暂时失去收入来源的企业和个体工商户,可依调整后的还款安排,报送信用记录。”中国人民银行徐州市中心支行有关部门工作人员表示。

此外,在配套政策方面,《通知》还明确,对于银行业金融机构因执行上述政策产生的流动性问题,人民银行可综合运用多种货币政策工具,保持银行体系流动性合理充裕;对于实施延期还本付息的贷款,银行业金融机构应坚持实质性风险判断,不因疫情因素下调贷款风险分类,不影响企业征信记录等。

贷款影响征信吗?

贷款是可能会影响征信的,只要借钱的对象是上征信的金融机构,如支付宝借呗、银行、马上金融等等,那么会定期的把借款人的借款以及还款记录上传个人征信系统,如果产生了逾期等记录那么就会影响个人征信,正常使用按时还款的话是不会有任何负面影响的。

如果借钱的对象是不上征信的小型机构那么不会影响征信,相对来说不上征信的小型贷款机构多为高利贷等非正规机构,应该尽量避免。

客户如果申请贷款多了,是会对征信有一定影响的。

因为征信上势必会显示出过多的借贷记录,虽说这不是逾期那类不良记录。但若之后去申请信贷业务,银行(贷款机构、平台)查询到客户的征信上近期借贷记录过多的话,是会担心客户的还款能力不足,也就有可能因为客户有多头借贷、负债过高的情况而拒绝批贷的。

而且因为在申请贷款时,银行(贷款机构、平台)通常需要以“贷款审批”的名义来查询征信,所以若办的贷款过多,也就会在征信上留下过多的以“贷款审批”为名义的查询记录,而这类“硬”查询记录过多,就容易弄“花”征信。

所以建议客户不要频繁去申请贷款,按实际需求来办理即可。像有很多贷款额度在授信期间是可以循环使用的,还完款后额度就能恢复,客户也就可以再借。所以客户注意保持良好信用,申请几笔贷款也就足够了。

拓展资料:

征信就是反映借贷信息的,所有的贷款(正规的)都会上征信

“套路贷”犯罪的基本特征:

一是制造民间借贷假象。被告人对外以“小额贷款公司”名义招揽生意,与被害人签订借款合同,制造民间借贷假象,并以“违约金”、“保证金”等各种名目骗取被害人签订“虚高借款合同”“阴阳合同”及房产抵押合同等明显不利于被害人的合同。

二是制造银行流水痕迹,刻意造成被害人已经取得合同所借全部款项的假象。

三是单方面肆意认定被害人违约,并要求被害人立即偿还“虚高借款”。

四是恶意垒高借款金额。在被害人无力支付的情况下,被告人介绍其他假冒的“小额贷款公司”或个人,或者“扮演”其他公司与被害人签订新的“虚高借款合同”予以“平账”,进一步垒高借款金额。

五是软硬兼施“索债”,或者提起虚假诉讼,通过胜诉判决实现侵占被害人或其近亲属财产的目的。