一、上月未抵扣完的进项税额怎么账务处理

上月未抵扣完的进项税额账务处理,

未抵扣完的进项税额做进项税额留抵处理,在应交税费-未交增值税借方体现

借:应交税费-应交增值税-销项税额,

借:应交税费-应交增值税-转出未交增值税,

贷:应交税费-应交增值税-进项税额,

借:应交税费-未交增值税,

贷:应交税费-应交增值税-转出未交增值税。

二、进项税未抵扣怎么做账

企业进项税额未抵扣的账务处理如下:

1、企业购入货物取得发票,未抵扣进项税时:

借:原材料(或库存商品)

应交税费——应交增值税(待抵扣进项税额)

贷:银行存款(或应付账款)

2、抵扣进项税时:

借:应交税费——应交增值税(进项税额)

贷:应交税费——应交增值税(待抵扣进项税额)

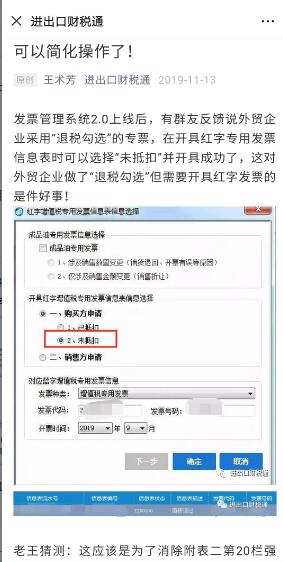

增值税一般纳税人取得的2016年12月31日及以前开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票,超过认证确认等期限,但符合相关条件的,仍可按照相关公告规定,继续抵扣其进项税额。

三、未抵扣进项税逾期的补救方法

一般纳税人单位,未抵扣进项税逾期,既然都已经逾期了就没有什么补救方法可以再认证抵扣销项税额,所以只能按普通发票入账了。

未抵扣进项税逾期的账务处理是,

借:库存商品或原材料,

贷:应付账款等科目。

四、账面以前年度未抵扣的进项怎么做账?

您好,以前年度未抵扣的进项,如果已经认证抵扣,而且企业也继续经营,不需要做会计分录,未抵扣的进项和增值税申报表一致即可。

若公司未抵扣进项没有认证,那么如果过了认证时效了,就无法再抵扣了,这时候需要将这个转入公司营业成本科目就好了。希望我的回答可以帮助到你。

五、未抵扣进项税的账务怎么处理

企业购买材料或者库存商品等收到的增值税专用发票,本月不想认证也不想抵扣的时候,可以计入到应交税费—应交增值税—待认证进项税额,其分录为,

借:原材料,

应交税费—应交增值税—待认证进项税额,

贷:银行存款等。

到企业实际认证时,再做如下分录,

借:应交税费—应交增值税—进项税额,

贷:应交税费—应交增值税—待认证进项税额。