一、增值税发票过了认证期限该如何处理?

(一)增值税发票过了认证期限该如何处理对增值税一般纳税人发生真实交易但由于客观原因造成增值税扣税凭证逾期的,经主管税务机关审核、逐级上报,由国家税务总局认证、稽核比对后,对比对相符的增值税扣税凭证,允许纳税人继续抵扣其进项税额 (二)增值税一般纳税人由于除本公告第二条规定以外的其他原因造成增值税扣税凭证逾期的,仍应按照增值税扣税凭证抵扣期限有关规定执行。(三)客观原因包括如下类型:1、因自然灾害、社会突发事件等不可抗力因素造成增值税扣税凭证逾期;2、增值税扣税凭证被盗、抢,或者因邮寄丢失、误递导致逾期;3、有关司法、行政机关在办理业务或者检查中,扣押增值税扣税凭证,纳税人不能正常履行申报义务,或者税务机关信息系统、网络故障,未能及时处理纳税人网上认证数据等导致增值税扣税凭证逾期;4、买卖双方因经济纠纷,未能及时传递增值税扣税凭证,或者纳税人变更纳税地点,注销旧户和重新办理税务登记的时间过长,导致增值税扣税凭证逾期;5、由于企业办税人员伤亡、突发危重疾病或者擅自离职,未能办理交接手续,导致增值税扣税凭证逾期;6、国家税务总局规定的其他情形。增值税一般纳税人因客观原因造成增值税扣税凭证逾期的,可按照《逾期增值税扣税凭证抵扣管理办法》的规定,申请办理逾期抵扣手续。

(二)增值税一般纳税人由于除本公告第二条规定以外的其他原因造成增值税扣税凭证逾期的,仍应按照增值税扣税凭证抵扣期限有关规定执行。(三)客观原因包括如下类型:1、因自然灾害、社会突发事件等不可抗力因素造成增值税扣税凭证逾期;2、增值税扣税凭证被盗、抢,或者因邮寄丢失、误递导致逾期;3、有关司法、行政机关在办理业务或者检查中,扣押增值税扣税凭证,纳税人不能正常履行申报义务,或者税务机关信息系统、网络故障,未能及时处理纳税人网上认证数据等导致增值税扣税凭证逾期;4、买卖双方因经济纠纷,未能及时传递增值税扣税凭证,或者纳税人变更纳税地点,注销旧户和重新办理税务登记的时间过长,导致增值税扣税凭证逾期;5、由于企业办税人员伤亡、突发危重疾病或者擅自离职,未能办理交接手续,导致增值税扣税凭证逾期;6、国家税务总局规定的其他情形。增值税一般纳税人因客观原因造成增值税扣税凭证逾期的,可按照《逾期增值税扣税凭证抵扣管理办法》的规定,申请办理逾期抵扣手续。

二、发票跨年了,怎么处理?

跨年开具的发票,但是次年才付款,怎么入账

跨年开具的发票,但是次年才付款的会计分录:

1. 开具发票: 借 应收票据 贷 主营业务收入 贷 应交税费——增值税——销项税 、2. 次年对方付款: 借 库存现金或 银行存款 贷 应收票据 。

09年付款10年开的发票怎么入账

你好,审计表上有没有应收账款。如果有计算分列应收账款的金额,有可能09年付款的时候做的是:借:应收账款

贷:银行存款

这样,收到发票就 借:原材料

应交税金-增(进)

贷:应收账款

去年开具的发票,今年如何处理入账

看什么类别的发票,过期多久,不超过三个月是可以入账的,超过三个月不建议入账,如果属于成本费用类,可以通过以前年度损益科目调整。

施工方开具的发票大于付款金额,差额怎么入账

施工方开具的发票大于付款金额,如果这是根据结算金额开具的发票,那就冲在建工程借方金额,如果以后还有发生额,就入账,以后在少开这部差额

跨年开具的增值税专用发票次年还能抵扣吗

自票据开具之日起180天内认证,超过180天成为滞留票,视为放弃抵扣权利。

档案没有说过跨年度不准抵扣。

08年9月开具的发票于09年1月才入账,有效吗?

1、不可以在09年1月份入账。应在08年9月份入账。

电脑等装置公司可以将按5年摊销(税法规定最低使用年限为3年)

2、如果发票于09年1月能入账,只能从2月份开始计提折旧吗。

(税法规定跨年度的折旧不能补提)

以前年度入库付款跨年才开发票怎么做账

以前年度入库付款跨年才开发票做账

付款时

借:应付帐款—某某公司

贷:银行存款或现金

收到发票

借 库存商品/原材料等

应交税金—进项税(或有)

贷:应付帐款—某某公司

2015年12月份开具的发票2016年可以入账吗

如果是销方,2015年12月份开具的发 票应在12月份入账,不可以拖延至2016年1月份入账;

如果是购方,2015年12月份开具的发 票可以在2016年入账。

关于发票跨年入账

我们有一张13年12月开出的10万制作费的小规模的普通发票,但是今年我们成本比较多,已经亏损不少,所以想放在14年1月份再入账,可以吗?——可以。

如果可以的话,还能做14年的主营业务成本吗?——能

税审时是否会被调整,——不会。

还是直接做14年的营业费用科目更好?——是的。直接做14年的营业费用科目更好。现在无需做账。

因为票据传递需要时间,12月开的票,计入14年,绝对没问题

三、增值税票超期了怎么办?

营改增后,专用发票的抵扣问题是企业财会人员必须要格外注意的。尤其需要注意的是,增值税专用发票是有认证期限的,一旦逾期就需要经过一系列复杂的程序来进行补救。

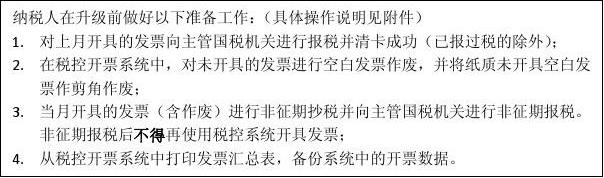

增值税一般纳税人的抵扣认证期限

增值税一般纳税人取得2010年1月1日以后开具的增值税专用发票、公路内河货物运输业统一发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证,并在认证通过的次月申报期内,向主管税务机关申报抵扣进项税额。

特别提醒:增值税认证期限是从开票日期起180天内;抵扣期限是认证当月必须抵扣,如:2012年11月份认证的专用发票,2012年11月份增值税申报期是2012年12月1日至15日,纳税人在申报时,应将2012年11月份认证的发票填入11月份的纳税申报表中抵扣,并在次月(12月)的15日内申报抵扣。如果超过抵扣期限的,就需要经过复杂的程序来完成抵扣。(具体认证期限见附表)

逾期抵扣的“亡羊补牢”

纳税人申请办理逾期抵扣时,应报送如下资料:1.《逾期增值税扣税凭证抵扣申请单》。

2.增值税扣税凭证逾期情况说明。纳税人应详细说明未能按期办理认证或者申请稽核比对的原因,并加盖企业公章。其中,对客观原因不涉及第三方的,纳税人应说明的情况具体为:发生自然灾害、社会突发事件等不可抗力原因的,纳税人应详细说明自然灾害或者社会突发事件发生的时间、影响地区、对纳税人生产经营的实际影响等;纳税人变更纳税地点,注销旧户和重新办理税务登记的时间过长,导致增值税扣税凭证逾期的,纳税人应详细说明办理搬迁时间、注销旧户和注册新户的时间、搬出及搬入地点等;企业办税人员擅自离职,未办理交接手续的,纳税人应详细说明事情经过、办税人员姓名、离职时间等,并提供解除劳动关系合同及企业内部相关处理决定。

3.客观原因涉及第三方的,应提供第三方证明或说明。具体为:企业办税人员伤亡或者突发危重疾病的,应提供公安机关、交通管理部门或者医院证明;有关司法、行政机关在办理业务或者检查中,扣押增值税扣税凭证,导致纳税人不能正常履行申报义务的,应提供相关司法、行政机关证明;增值税扣税凭证被盗、抢的,应提供公安机关证明;买卖双方因经济纠纷,未能及时传递增值税扣税凭证的,应提供卖方出具的情况说明;邮寄丢失或者误递导致增值税扣税凭证逾期的,应提供邮政单位出具的说明。

4.逾期增值税扣税凭证电子信息。

5.逾期增值税扣税凭证复印件。逾期增值税扣税凭证的复印件必须整洁、清晰,在凭证备注栏注明“与原件一致”并加盖企业公章,增值税专用发票复印件必须裁剪成与原票大小一致

四、跨年过期发票如何处理?

1、若是普通发票,跨年仍可入账,但该笔成本费用不能税前扣除;

2、若是增值税专用发票,跨年过期的,仍可认证入账,但是其进项税额不能抵扣,要作进项税额转出处理,而且该成本费用不能税前扣除。

若能帮助你,望采纳!