一、金融企业逾期贷款利息收入所得税如何处理

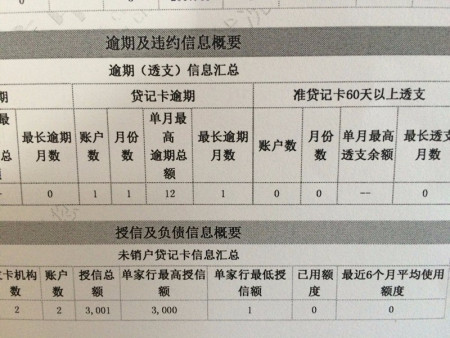

金融企业提供贷款业务收取的利息在确认利息收入缴纳企业所得税时应根据《国家税务总局关于金融企业贷款利息收入确认问题的公告》(国家税务总局公告2010年第23号)的规定,分三种情况:1、金融企业按规定发放的贷款,属于未逾期贷款(含展期,下同),应根据先收利息后收本金的原则,按贷款合同确认的利率和结算利息的期限计算利息,并于债务人应付利息的日期确认收入的实现。2、属于逾期贷款,其逾期后发生的应收利息,应于实际收到的日期,或者虽未实际收到,但会计上确认为利息收入的日期,确认收入的实现。金融企业已确认为利息收入的应收利息,逾期90天仍未收回,且会计上已冲减了当期利息收入的,准予抵扣当期应纳税所得额。3、金融企业已冲减了利息收入的应收未收利息,以后年度收回时,应计入当期应纳税所得额计算纳税0%。

二、90天内逾期利息一直收不上,缴纳的增值税不能冲减吗?

不能冲减。这是两个法律关系。债务及利息,不能转嫁绐税务。

三、增值税发票过了90天期限,怎么办?

超过认证期的增值税专用发票,只能成为滞留票,按正常的话,不属于抵扣范围的货物。首先认证后再作进项税转出,现在只能一次将价税合计数进入相应项目中去,以后注意就是了。

税务要调查滞留票的话如实说清楚就是了,2010年一月一日以前开具的发票,认证期为90天,2010年一月一日以后开具的增值税专用发票认证期为180天。

四、以下增值税政策怎么理解?

贷款利息得交税,90天只是个时间问题。增值税纳税义务发生时间按照合同约定的结息日,90天内的应收未收的正常交税。90天后应收未收也有可能未实际发生,暂不缴纳。

会计和税法上的差异。

五、增值税发票超过90天

1.你是不能申请红字发票了。

2.你如果重新开发票肯定是重复缴税。

这主要是对方的错误造成的,但是现在客户是上帝,不然他们不付款。我认为比较好的方法是,你方适当给对方让款,对于税款的损失,双方承担一点。

如果不存在质量问题,你方实际是不应承担任何经济责任的。

发红字发票的规定,你看看。

(一)、开具红字增值税专用发票有关规定:

1、销货方开具红字增值税专用发票必须凭税务机关出具“开具红字增值税专用发票通知单”方可开具;未取得《通知单》或者取得的《通知单》不是税务机关出具的,一律不得开具红字增值税专用发票。

2、办理“开具红字增值税专用发票通知单”申请只能在抵扣发票认证期内办理,超过90天认证期限限税务机关一律不予办理。

3、购买方已认证抵扣的税款在取得“开具红字增值税专用发票通知单”后,不论销货方是否已情节具红字发票,不论购买方是否已收到对方的红字发票,购买方必须在取得《通知单》的当月从当期进项税额中转出。

4、购买方取得的红字专用发票不需要到主管税务机关认证,在次月纳税申报时奖需作进项税金转出的金额填八申报表附件表二“21”栏次。

5、购货方办理退货、折让前,必须先将原购货发票进行认证,同时购、销双方签订“退货协议”或者“折让协议”。

6、开票系统升级后纳税人应通过开票系统自行打印《申请单》(《申请单》上加盖财务专用章),同时提供《申请单》电子信息(用U盘拷贝);从2008年12月1日起,一律通过开票系统生成《申请单》。

7、除退货、折让外,企业在填写《申请单》时,必须按原蓝字发票上的信息填写;办理退货、折让的,《申请单》上的金额必须与购、销双方签订的“退货协议”或者“折让协议”上金额、税额相一致。

8、《开具红字增值税专用发票通知单》的核销从2009.1.1起,改为由企业在防伪税控抄税时自动核销,企业购票时不需要再带当月已开具的《开具红字发票增值税专用发票通知单》到发票发售柜台核销。

9、企业申请办理《开具红字增值税专用发票通知单》手续作如下规定:

(1)因开票有误等原因销货方尚未将专用发票交付购买方的,或者因开票有误购买方拒收专用发票的,可以由销货方向主管税务机关申请出具《开具红字增值税专用发票通知单》。(提醒注意:发票未交付购买方的,必须在开具有误发票的次月办理;拒收专用发票的,在发票认证期限内办理,并同时提供由购买方出具的写明理贞、错误具体项目以及正确内容的拒收证明(拒收证明必须加盖购买方的公章)

(2)除开票有误外的其他情形(主要包括:已认证抵扣的发票,因发票模糊不清元法认证的发票,纳税人识别号不符,增值税专用发票代码、号码不符,退货,折让等等)全部必须由购买方到其主管税务机关办理《开具红字增值税专用发票通知单》的手续。

(3)开票有误仅指:企业名称、地址、帐号、货物名称等明显开错。(特别提醒注意:纳税人识别号开错、增值税专用发票代码、号码开错不属于开票有误范围)

(二)企业在开具红字专用发票时注意事项:

1、《通知单》右上角的16位编号不得输错,该编号为全国唯一编号。

2、应正确选择开具发票的“类别”,请正确选择“专用发票”还是“废旧物资发票”

3、开具的红字专用发票上的“金额、税额“应与《通知单》上的”金额、税额“一致。

企业如果出现上述错误或其他情况,企业在防伪税控抄报税时系统将无法对《通知单》进行核销。

(三)企业在日常操作中注意事项:

1、销货方在开具销货发票后或者购货方收到购货发票后,经办人员应及时查看发票有无开错或票面字迹不清,发票开错或票面字迹不清,(在当月)应立即收回或者退回发票,销货方在开票系统做“作废”处理,然后重新开具发票。

2、如果购、销双方发生业务纠纷或其他问题,建议购货方收到抵扣发票后先在90天认证期限内及时认证,否则超过90天无法再办理相关手续。

3、购货方取得的属于“无法认证”、“纳税人识别号不符”、“增值税专用发票代码、号码不符”发票,需将原发票联、抵扣联原件退回销货方。

(四)其他相关事项告知:

1、一份《通知单》只能开具一张红字发票。(特殊情况可通过临时扩版或者开具多份《通知单》解决)

2、由于开具《通知单》前,防伪税控系统要对原蓝字发票情况进行远程同步数据对比,特别是非本省内的发票对比时间有的较长,有的要等一天以上方可办妥。总之,企业在办理《通知单》时,有部分企业可能无法当场办结,请纳税人给予谅解。

3、上午11:30分后、下午4:30分后,由于总局系统停止同步数据更新比对,柜台无法为纳税人办理《通知单》。

六、增值税发票超过90天认证期限

叫购货方到税务机关开具《退货/折让证明单》,给你,你凭该证明单到自己当地税务机关申请开具红字发票冲减原发票的金额,这样就可以把原交的税冲减了。已经超过90天认证期限,未认证的发票,是不能作废,你现在作废了,税务机关不知是否给你办理红字发票开具手续。

问题补充:只要未认证,超过90天,开具《退货/折让证明单》也可以开红字发票冲减的,不过这是浙江省国税局有文件规定,其他省就不知了。