一、银行过桥业务违法吗?如何判断?

银行过桥业务这个说法是不存在的。

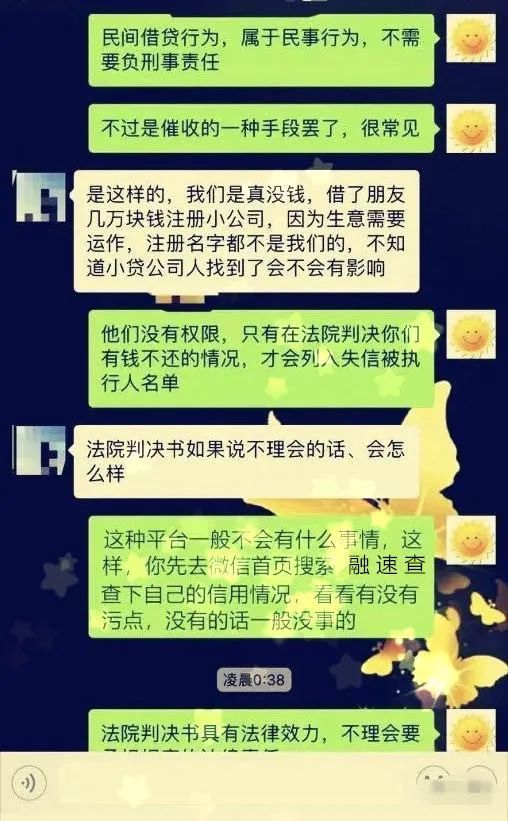

过桥业务这个说法,是在“贷款人在银行贷款到期后无法还清”的前提下产生的,在经济下行时期,一些闲钱很多的人(或公司、团体)发现了这个情况,便设想了这种“我替你还款,贷出来之后立即还给我”这种“桥梁式过渡业务”。

也就是说,提供“过桥资金”业务,是银行之外的有钱人制造出来的。

过桥业务违法吗?

泛泛而言,货币也是一种商品,从事这种业务是不违法的。

但前提是,你不能有任何违反现有的相关法律规定,如利率限额(超36%不受法律保护),资金来源(是否合法、是否涉及违法吸收公众存款)等。

甚至在遇到意外“桥断了”(本以为银行贷款归还后很快能在此贷出,但,银行收贷后“断贷”,不再放款了),你是否涉及“暴力催收”。

从过桥业务的实际操作来看,本质也就是相当于“你借点钱给我用些天,等我过几天来钱了就还你”,这种普通的民间借贷。只不过有区别的是,借贷的钱用途是很特别而已。

如何判断过桥业务是否违法?

目前来说,很难“事先判断”。因为 “不受法律保护”≠“违法”

我们说,“年利率超过36%”的借贷不受法律保护,并不是指“你参与了借贷给钱的人就违法了”——这有本质的区别。

“不受法律保护”的风险在于“一旦产生纠纷去打官司,法院可以不受理”或者说“对超过36%的部分不认可”。并不是说:“所有收过利率超过36%的放款人一定回去坐牢”。

——否则,要真是“触及了就会犯法”,那意味着“你找朋友借了10万元,突然一年爆赚100万,给他20万回报”朋友接收了你的20万一定得坐牢,这不很扯么?

所以,站在法律的角度来说,“法无禁止即可为”,当下并没有任何法律条文有如下意思表达“民间借贷利率超过36%,放款人当处3个月以上监禁”, 也就是说,过桥业务实质是一种民间借贷,只要双方没有实际违法的行为发生,那么是很难判定是谁、触犯了什么法律的。

过桥业务其实质也是借贷的法律关系,法律锦囊认为过桥业务是否违法可以从以下几个方面判定、参考:

① 利率 。过桥业务的贷款利率若是超过了年华36%,其行为就是违法的,民法典已经明确规定禁止高利放贷行为。若是利率超过年华36%,超过的部分无效,并需返还给借款人。

②放贷主体。过桥业务的放贷主体, 其一 , 是有放贷资质的银行、消费金融公司、信托公司以及小贷公司,这属于经过家批准的放贷主体,具有放贷资质, 一般问题不大。 其二 , 民间借贷,自然人放贷,也就是民间常说的“职业放贷人” 。若是此中类型,其法律风险就会比较大。参照非法放贷刑事若干问题意见, 职业放贷行为,指2年内向不特定多人(包括单位和个人)以借款或其他名义出借资金10次以上。

而一旦被认定为职业放贷人, 首先,民事方面 ,其其放贷行为会被认定无效。 其次,行政方面 ,构成非法经营行为,或面临行政机关的处罚与取缔。 最后,刑事方面 ,若再后高利率的行为,和一定的放款量等情形(具体可参照非法放贷刑事若干意见),有可能构成非法经营罪。

③因此,过桥业务是否违法可以从上述几点进行判断。若是涉及过桥业务,你可以着重看下对方的利率和放贷资质两方面。别一不小心被套路,被骗之类。

以上意见仅供参考。

欢迎关注“法律锦囊”,用法律之锦囊,为权利而斗争!

银行自己本身没有过桥业务一说,如果银行短期需要自己会做同业拆借。

一般认为的银行过桥是指在银行贷款快到期的客户,资金比较紧张,还的起利息还不了本金,银行不想出现不良,客户不想出现逾期。

贷款到期前客户再申请下一笔贷款,从外部借来的资金用于偿还上一笔贷款的本金,再用下一笔贷款来还外部拆借的过桥资金。

这个业务其实就是借新还旧,拆东墙补西墙的业务。过桥的资方要重点关注,借款人有没有拿到下一笔贷款的批复、诉讼、查封,还有就是要控制好借款人的证件手续,保证下一笔贷款顺利指定还给过桥资方。

在经纪下行周期的大环境下,这类业务时有发生,风险也比较大。

对于这种情况,很多地方政府为了解决企业融资难的问题,也成立了不少转贷基金。

个人做资金过桥是属于民间借贷的行为之一,个人资金过桥是否违法,主要看利息支付是否符合法律的规定。

《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》

第一条本规定所称的民间借贷,是指自然人、法人、其他组织之间及其相互之间进行资金融通的行为。

经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不适用本规定。

第二十六条借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。

借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。借款人请求出借人返还已支付的超过年利率36%部分的利息的,人民法院应予支持。

过桥贷款是一种合法的贷款方式,贷款期限短利率高,可以满足一些企业短期内的融资需求,但同时也面临着一定的风险

过桥业务属于非法经营范畴,经常性向不特定人群借贷资金,已利息为主要收入来源类似职业放贷人

过桥业务不违法,但不能保证过桥行为不违法。

什么叫过桥不违法呢?

过桥:即个人或企业之间的一种拆借方式。

过桥属于民间借贷常见的一种业务,换句话说,民间借贷并不违法,而借贷中,行为不一定不违法,比如:高息、砍头、阴阳合同等套路。

个人资金过桥

在现实中,一般出现在个人需要资金循环于银行贷款,银行要求借款人在规定期限内还入一笔资金,银行查账,保证借款人资金正常使用,然后按照规定再给予释放。而很多人在根据银行要求还款节点时,并没有足够的资金用来周转,所以就衍生了资金过桥的业务。

企业之间的拆借。

如上所述,企业在银行的贷款,有些业务也是需要在节点查账的,同时,在企业资金周转不及是,也需要借助个人或者企业来进行过桥。

过桥的目的:过桥的最终目的是双方互利的,对于借款人,首先是不会在银行逾期或造成其他不利于企业或者个人的征信,授权额的问题;对于出资人,能带来一笔资金使用的利润,即利息。

所以说过桥业务不违法,属民间常见的一种借贷行为。

如何区分过桥是否违法呢。

区分过桥业务中是否存在违法行为,站在借款人的角度来看 ,违法行为无非利息,高利贷也是最常见的一种违法行为。

在过桥业务中,放款前都会有出借人直接和借款人商讨阶段,借款人留意合同,避免出现合同和面谈不一致。注意利息,保证在红线以内,以及出现违约责任后应当以 公平、公正原则。

至于说银行抽贷的问题,银行抽贷属于个人与银行的问题,一般银行借款,在合同其内,如果借款人未出现逾期或者其他银行限制行为,一般银行不会抽贷,并且银行无辜抽贷属于违法行为,再有过桥也有风控,出资人出借前也会对银行是否存在抽贷的可能进行审核评估,或者向银行核实。

我是老梁,从事个人贷款和企业融资的工作,如果您需要或者正纠与如何处理贷款方面的问题,可以关注 @郑州老梁贷款汇 ,老梁能帮到你。

过桥业务2年内超过10个人,非朋友之间的的过桥只要收了利息超过36%就涉嫌犯罪。

二、与过桥公司发生的资金往来怎么做账平帐?

1.借过桥公司款。

借:银行存款300万

贷:其他应付款300万

2.归还银行贷款。

借:短期借款300万

贷:银行存款300万

3.银行发放短期贷款。

借:银行存款300万

贷:短期借款300万

4.归还过桥公司借款。

借:其他应付款300万

贷:银行存款300万

三、银行贷款过桥是什么意思?遇到这种情况该怎么办?

在金融界中,很多人都听过“桥贷款”这个词。然而,事实上,桥梁本身是资本的短期资本,而期间在几天到几个月。这是一项短期资金和长期基金对接方式,类似于金融机构(短期资本投资长期项目)。例如,小白贷款打开了一家小商店,但今年的业务不错,新的大订单来源不断。所以小鼠希望扩大运营并购买剩余的自有资金。但是原来银行的100万贷款将不会起来。如果你等到新的一年,你可以付回来,你这个月怎么办?所以小鼠,我发现萧志公司,我希望小约将首先帮助银行贷款,并在这几个月上花费,同时同时同时同意孝感将这笔钱支付给小黑人和高于银行贷款。和一些费用。

小黑色完成了对小波的调查后,我觉得操作很好,我将为小波投入100万。小波拿了这笔钱支付银行并支付利息,可以继续做出正常的贷款。这是一个桥梁贷款。但实际上,在经济活动中,除了上述情况外,还有许多情况,桥资金用于桥梁资金:业主迫切使用金钱,并利用财产抵押于银行贷款100万。当到期时间时,校长尚未退回,因此贷款公司贷款支付银行的到期贷款。等到银行完成恢复,那么从银行100万将返回贷款公司。

金融机构A(通常在中国通常是一大批政策,贷款项目非常大)获得贷款项目后,没有钱贷款。因此,我向其他金融机构发出B(通常是商业银行),以帮助您支付资金,等待您自己的资金,您将退出,为您提供相应的兴趣或处理费用作为赔偿。而这种情况更像是拆卸,但本质也是一个桥梁基金。当然,桥梁贷款有很多情况。例如,您的房屋价值100万,而且在银行抵押贷款中是70万,但现在价格上涨,上涨至150万,而B银行贷款能力为80%,120万(1500万* 80%)。此时,您需要提前支付超过700,000人支付超过700,000人,以便准备,跨越B银行贷款的120万。许多人暂时不能花700,000,因此他们将通过桥梁贷款完成这一系列操作。

正如俗话所说,仍然存在,这并不困难。银行法规必须每年一次偿还一次,以便留下新的,这么多人毫不犹豫地拿走更多的银行贷款。当然,银行不是傻瓜。如果银行看到您遇到困难,他会立即建立贷款。他不会接管那里,这是“阳光灿烂的日子,送雨伞,雨闭伞”。但是,如果银行被迫“关闭伞”,那么公司只能破产,银行增加债务不良,而且它们也是自我损失。因此,当公司通过桥资金时,银行将不支付给您,原因是:恐惧!我悔改,不再更新。在这种方式,银行向企业和贷款公司转移糟糕的债务风险。如今,许多地方政府也开始关注这一点,有些人将建立一个类似的紧急营业额基金。当管辖范围内有困难时,您可以申请低于市场利率的贷款。通过这种方式,您可以减少银行不良债务,以帮助企业营业额,维护当地的金融稳定。