一、房贷逾期有什么后果

房贷逾期不还的后果有:1、银行催款期间产生罚息若一次未还款,银行将会通过电话或短信的方式通知并提醒按时还款,同时会产生罚息;若连续达到6次以上,这期间可能冻结房产;2、房产最终被拍卖若银行催款无果,银行将经过法律程序对抵押的房产进行拍卖;3、买房人征信记录不良。

一、房贷逾期有什么后果

1、房贷逾期不还的后果有:

(1)银行催款期间产生罚息若一次未还款,银行将会通过电话或短信的方式通知并提醒按时还款,同时会产生罚息。若连续达到6次以上,这期间可能冻结房产;

(2)房产最终被拍卖若银行催款无果,银行将经过法律程序对抵押的房产进行拍卖;

(3)买房人征信记录不良。

2、法律依据:《贷款通则》第二十二条

借款人未能履行借款合同规定义务的,贷款人有权依合同约定要求借款人提前归还贷款或停止支付借款人尚未使用的贷款。在贷款将受或已受损失时,可依据合同规定,采取使贷款免受损失的措施。第三十二条借款人应当按照借款合同规定按时足额归还贷款本息。贷款人对逾期的贷款要及时发出催收通知单,做好逾期贷款本息的催收工作。贷款人对不能按借款合同约定期限归还的贷款,应当按规定加罚利息;对不能归还或者不能落实还本付息事宜的,应当督促归还或者依法起诉。

二、银行贷款还不上有什么后果

银行贷款还不上的后果具体如下:

1、银行会采取一定的催收措施,在初期电话通知的时候,如果贷款确实还不上可以向银行说明自身的实际情况,尝试申请展期,这个视不同银行规定而定;

2、逾期90天以上,情节严重可视为恶意逾期,银行的催收也可能会给自己和家人造成生活压力,影响个人以及家庭的正常生活;

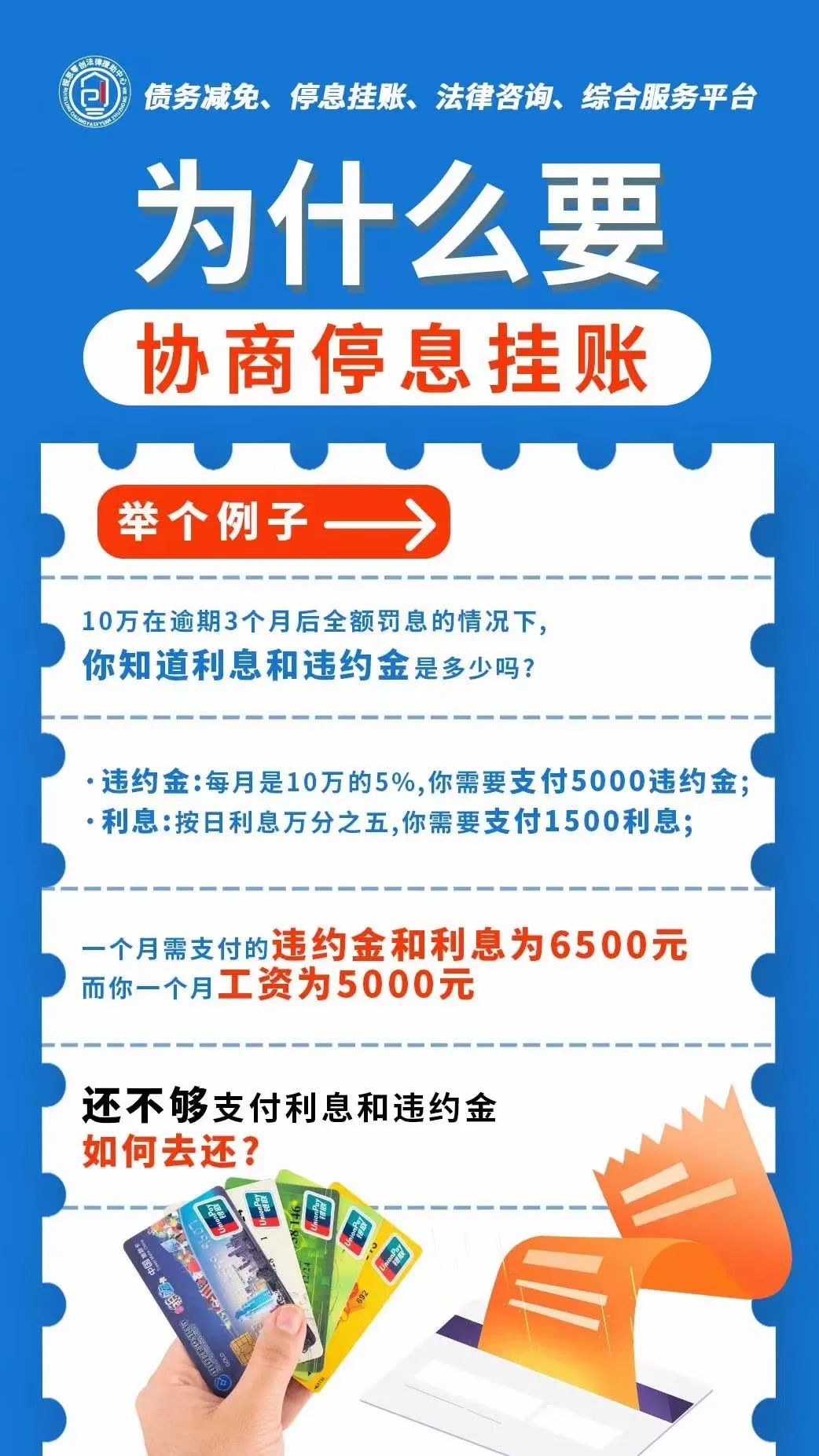

3、在逾期收费上,会有一些例如违约金、罚息等的支出,具体需要按合同约定的收取,不同的机构不同的贷款产品,收取的违约金或罚息不尽相同;

4、对个人征信记录造成影响,不良的信用记录对以后的房贷车贷等贷款,以及信用卡的办理成为阻力;

5、如果因贷款还不上而被起诉到法院,在法院判决执行之后依旧未还款的,可上报最高人民法院以及录入“失信被执行人名单”。

二、房贷没按时还款会有什么影响

房贷逾期还款的后果有:银行可以通过短信、电话、信函进行催收,房贷的逾期部分计入不良还款记录,同时面临逾期罚息;经催收仍未还款的,银行有权依据实际情况向人民法院起诉,申请拍卖房产。

所以,最好是能规划一下自己的还款金额,以免逾期。

拓展资料:

未按时还款会有不良信用记录的,不过是否会作为个人信用不良记录进入个人的征信系统中,要看具体承办银行怎么操作。

你可以带上身份证到当地人民银行去查一下,也可以到你贷款的银行去查. 如果你未按时归还贷款的记录进入人行征信系统,会对你以后办理信用卡\再次贷款等有一定影响。所以你可以把钱还上,去银行申请消化不良信用记录。

在具体操作时,银行不同,具体执行的也不一样

中信银行和民生银行等银行规定,当期账单的到期还款日没有还款,在下一期账单出来之时,仍没有还款的话,就会作为逾期还款记录而录入到系统中,如果还款了,就不会作为逾期记录,但客户需要支付因未及时还款而产生的利息和滞纳金。

建设银行、招商银行、农业银行等银行信用卡的工作人员称,信用卡卡账到期,客户应该及时归还,但因一些原因未及时还款,他们设定了一定宽限期,只要客户在这个宽限期之前还款,并不会产生逾期记录。

一定要要注意房贷还款不良记录,要保持良好的个人信用记录,银行的借款应按时还;房贷、车贷的月供,不要出现两三次逾期,否则很有可能影响信用。

房贷不还后果:

银行催款期间产生罚息、房产最终被拍卖、买房人征信记录不良等。

1、银行催款期间产生罚息

若一次未还款,银行将会通过电话或短信的方式通知并提醒你按时还款,同时会产生罚息。若连续三次未还款,银行客户经理将进行催收,同样产生罚息。若逾期次数达到6次以上,这期间可能冻结你的房产。

2、房产最终被拍卖

若银行催款无果,银行将经过法律程序对抵押的房产进行拍卖。此时,处置买房人的房产已经进入了司法程序,接下来就要按双方合同条款的有关规定来处置这套房子,一般就是房屋拍卖。这种情况买房人的经济损失较大,因为无论是收回或拍卖,房屋的价格往往都是低于当初购买房屋时的价格,并且买房人开始每月所还贷款中的绝大部分是利息,也就是说买房人实际上并没有偿还多少本金。所以结果是收回或拍卖后,买房人的房价款就可能所剩无几了。

3、买房人征信记录不良

除了银行和开发商有权拍卖买房人的房子之外,更大的不利后果就是买房人在银行的信用将有不良记录,一旦被标记为黑户,可能会被保留3年~7年的纪录,将来若要向其它银行借款,可能就会因信用不良而很难申请了。

三、房贷超过还款日了怎么办?逾期还款有这些后果!

; 不少人通过缴纳首付的方法,成功变成了一名“房奴”,每个月都要固定还款,可以提前拥有属于自己的房子。由于房贷是与银行签订的信贷合约,所以必须按约定时间按时还款,若是超过还款日依然逾期,那么后果有以下这些。

一、房贷逾期有什么后果

1、信贷是银行的主要业务,不管是正常的信用贷款还是抵押贷款,只要逾期还款了,就有可能出现征信污点。但是偶尔出现一次这样的现象,并能及时与银行解释的话,这种不良记录的影响不是很大。不良记录的出现取决于每个银行各自对风控点的判断程度哦。

2、如果贷款人忘记还款而导致逾期的话,会产生一定比例的罚息。一般,会按照合同约定利息的130%-150%进行罚息,具体还得根据每个月的还款金额计算。

3、如果是长期拖欠还款的话,银行可能会向法院起诉,法院就会采取冻结贷款人银行账户上的资产。如果贷款人银行账户内的资产不足以支付房贷剩余未还部分的欠款,银行则会收回贷款人之前抵押的房屋进行拍卖处理。

二、房贷逾期还款怎么办

出现无力还款的时候,我们要及时和银行进行沟通,想办法先还清所欠的金额,然后再说明逾期还款的原因,尽量的不要让你的征信上产生污点。如果,真的无力偿还的话,看是否能与银行申请,将贷款期限延长。

四、房贷逾期好久怎么办?长时间逾期后果有哪些?

; 在申请了个人住房贷款之后,贷款人就要按照合同约定的时间每月按期还房贷,如果到了约定的时间,贷款人未还清本期贷款,那么就视为违约,房贷也就逾期了。有朋友咨询,房贷逾期好久怎么办?房贷长时间逾期的后果有哪些?

房贷逾期好久怎么办?

在发现房贷逾期后,贷款人应该马上还清逾期的欠款,然后电话联系银行,表示自己并非恶意逾期,并且拿出非恶意逾期的证明。

如果有比较充分的证据证明贷款人是因为一些不可抗拒的原因房贷逾期了,那么跟银行协商后,银行是可以出具书面证明,欠款人拿着书面证明去人行的征信中心,可以申请更正征信记录,将这个房贷逾期的不良信用记录修正。

房贷长时间逾期的后果有哪些?

1、个人征信产生不良信用记录。房贷逾期后,银行就会把该贷款逾期情况送报征信中心,逾期记录一旦录入到征信系统后,对于贷款人来说,以后还想要申请什么信贷业务,难度会增大不少。

2、产生罚息。一般房贷逾期后,银行会采用电话、短信等方式提醒贷款人还款,在贷款人仍未偿还欠款后,就会产生比较高额的罚息。每个银行的罚息都不一样,具体的还是要咨询银行。

3、银行可能会起诉贷款人。在贷款人的房贷逾期时间超过120天之后,银行在催收欠款无果下,很可能会起诉贷款人,向法院要求强制还款。如果贷款人仍未偿还欠款,很可能会被列为失信被执行人。

以上就是对于“房贷逾期好久怎么办”的相关问题解答,希望能够帮助到大家!

五、房贷逾期还款会有什么影响?如何补救?

由于工作的繁忙,大家都很容易忘记还房贷的时间,有时也会因为资金不足还不上贷款,从而产生房贷逾期记录。这样会影响个人的信用记录,对以后的生活也是有影响的。那么,产生了房贷逾期会有怎样的后果呢?有没有什么办法弥补呢?下面就跟着我一起来看看吧!

由于工作的繁忙,大家都很容易忘记还房贷的时间,有时也会因为资金不足还不上贷款,从而产生房贷记录。这样会影响个人的信用记录,对以后的生活也是有影响的。那么,产生了房贷会有怎样的后果呢?有没有什么办法弥补呢?下面就跟着我一起来看看吧!

什么是还款?

一般来说,还款就是指超过银行规定的最后还款期限,未及时足额将款项存入指定账户的情形。通俗的讲,还款就是 贷款人 与银行约定一个日期还 月供 ,但是过了约定日期,贷款人还没有将足额的款项存入指定账户,这样一来,即会形成还款。

还款会有哪些影响?

1、 征信 出现污点

只是偶尔的一次的话,那么只要你态度良好并且及时与银行解释并还清款项,则可能就不会出现征信污点了。但是,如果是多次出现的话,那么银行是一定会有记录的,这样一来,就会使得个人信誉受到影响。另外,想要去除这些征信污点也是非常困难的,即使以后你还想 贷款买房 的话,是会被银行拒绝的。

2、被银行罚息甚至被要求 提前还款

一般来说,当连续或者累计出现三次时,银行就有可能会上门催款,并且有部分银行是会提出罚息这样的要求。而当你连续或者累计六次以上的时,部分银行甚至会要求贷款人提前还清全额。因为在这种情况下,贷款人的信用已经不被银行所信任,所以银行是有权要求提前还款的。

3、多次,银行将通过法律手段收回房子

偶尔可能是因为资金流转或者忘记了,但是如果多次连续还款的话,那么银行就将会重新评估贷款人的还款能力。一旦认定贷款人没有能力还款,这时银行就将会通过法律手段将贷款人的房子收回拍卖,以此来补回贷款金额。

还款该如何补救?

1、延长 贷款期限 :如不能按照原还款计划按期还房贷,可以向银行提出延长贷款期限的申请。

2、申请还款展期:如果 购房 者因变故无法按时偿还房贷,可以提前30天向贷款行申请贷款展期,经过银行查实无误后,会适当延长房贷期限,并降低月供。

如果房贷还不上了,一定要想办法解决,无论是找银行协商还是找朋友借,都要把贷款还上,一旦有了记录,就会影响个人征信,也会影响以后贷款等事宜。好了,以上是我为大家介绍的关于贷款的影响以及补救方法,就介绍到这里了,希望能给您带来帮助!