一、征信被机构查询次数过多怎么消除?试试这些方法

; 对征信有过了解的朋友都知道,征信被机构查询次数过多,很容易弄花征信,如此对信用卡申请、贷款审批会有一定的影响 而很多朋友就想知道,要是征信查询次数太多要怎么消除,下面一起来看看。

而很多朋友就想知道,要是征信查询次数太多要怎么消除,下面一起来看看。

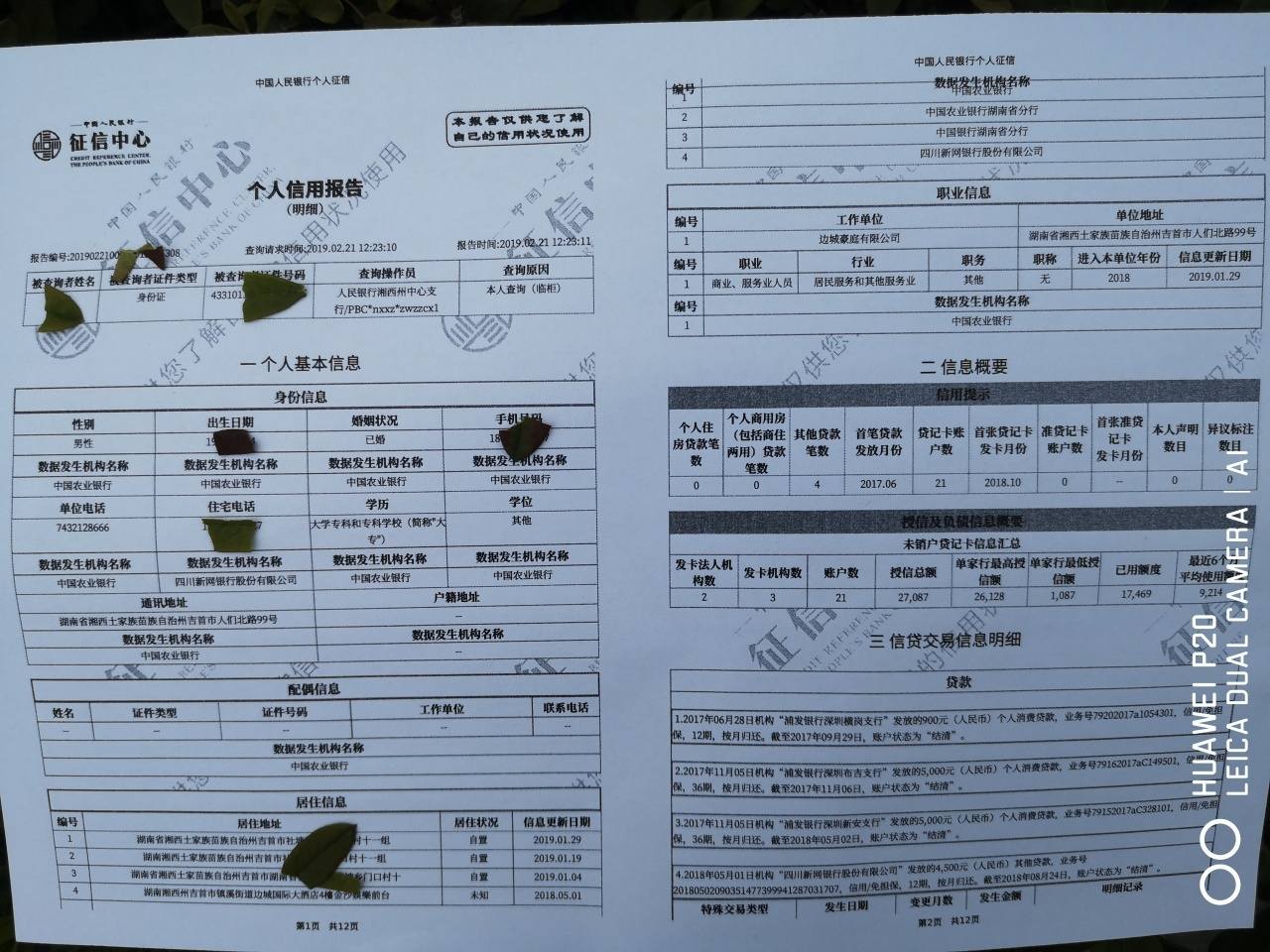

我们都知道,银行在审批信用卡、贷款的时候,会关注征信报告中的硬查询情况,也就是贷款审批、信用卡审批的查询记录。通常硬查询记录一个月内查询次数不超过5次,2个月内不超过10次最好。如果短时间内查询过多,则容易给人缺钱的印象,由于缺钱的人一般违约风险较高,银行会谨慎批卡、批贷,这种情况被拒绝的可能性比较大。

于是很多人就想等征信查询次数消除后再去申请。而征信报告通常会显示近2年内的查询次数,也就是说查询次数需要等2年才能消除,并且是自动消除的,人为无法干涉,除非发现征信查询记录存在异常,比如说有机构未经授权就查询的,这种情况是可以向征信中心提出异议或直接投诉的让央行撤销的。

而等2年再申卡申贷肯定是不现实的,不过可以通过其它方法来减轻征信被查询次数过多的影响,申请人可以向银行提供理财产品,大额存单,车产、房产,以及收入证明、银行流水等等资产证明及还款来源证明,向银行证明自己的还款能力和经济能力,同时将上征信的贷款、信用卡欠款还清减少负债率。

毕竟银行申卡批贷,相比于查询次数,实际操作中更关注查询背后的个人资产负债情况。要是申请人负债率减低了,还款能力有保障,银行还是会给审批通过的。

二、个人征信被机构查太多怎么办

不要再任何app 网站等页面上点击任何测额度/授权等按钮,很多你点一次就查一次征信,导致征信报告混乱。不要做任何贷款,不要办信用卡,所有目前上征信的贷款,信用卡按时归还;保持至少6个月再有规划的针对征信报告上的个人信息,职业信息进行优化,根据需求及资质合理申请贷款及信用卡。

拓展资料:

央行个人征信系统的新版信用报告已上线运行,逾期记录的“有效期”正式定为五年。新版信用报告将逾期信息的起计时点定于2009年10月,此前的不良还款记录已经被删除。由于有关部门并没有对负面记录的时效进行明确规定,在旧版央行个人征信报告中,逾期记录无论是几年前的都会显示。新版信用报告只展示消费者最近五年内的逾期记录。以前,总有市民抱怨看不懂个人信用报告,因为全是表格和数字代码,每个数字是什么含义,得参照注释才能明白。新版报告则改变了以表格为主的展示方式,多用文字叙述,市民一看就知道哪些卡有过逾期,哪些还款全部正常。同时,新版报告还预留了资产处置、保证人代偿等信息的展示区域。

中国信用体系建立初期,很多人对于个人信用没有足够重视因而发生了信用卡或贷款逾期行为。由于银行和工作单位都会参考使用这些信用记录,长期留存的负面信息对这些人的生活和工作产生了严重影响。央行新版信用报告的上线,对于曾经发生过逾期且已经还清欠款的个人消费者而言,相当于给予一次改过的机会,重新建立和积累他们个人信用记录。据悉,如果个人信用报告上存在负面信息,居民申请信用卡和房贷时很可能受到影响。个人携带本人有效身份证件原件及1份复印件,在查询网点填写《个人信用报告本人查询申请表》后提交查询申请,对个人当年查询次数超过3次及以上的,工作人员将告知个人需要缴纳查询服务费,由个人自愿决定是否缴费查询。收费初期采用缴纳现金方式,以后根据需要逐步增加。

三、征信查询记录多怎么办

征信查询记录多会被视为不良信息记录,只能等待五年,征信机构删除不良信息。

根据《征信业管理条例》第十六条规定:征信机构对个人不良信息的保存期限,自不良行为或者事件终止之日起为5年;超过5年的,应当予以删除。在不良信息保存期限内,信息主体可以对不良信息作出说明,征信机构应当予以记载。

根据《征信业管理条例》第十七条:信息主体可以向征信机构查询自身信息。个人信息主体有权每年两次免费获取本人的信用报告。

扩展资料

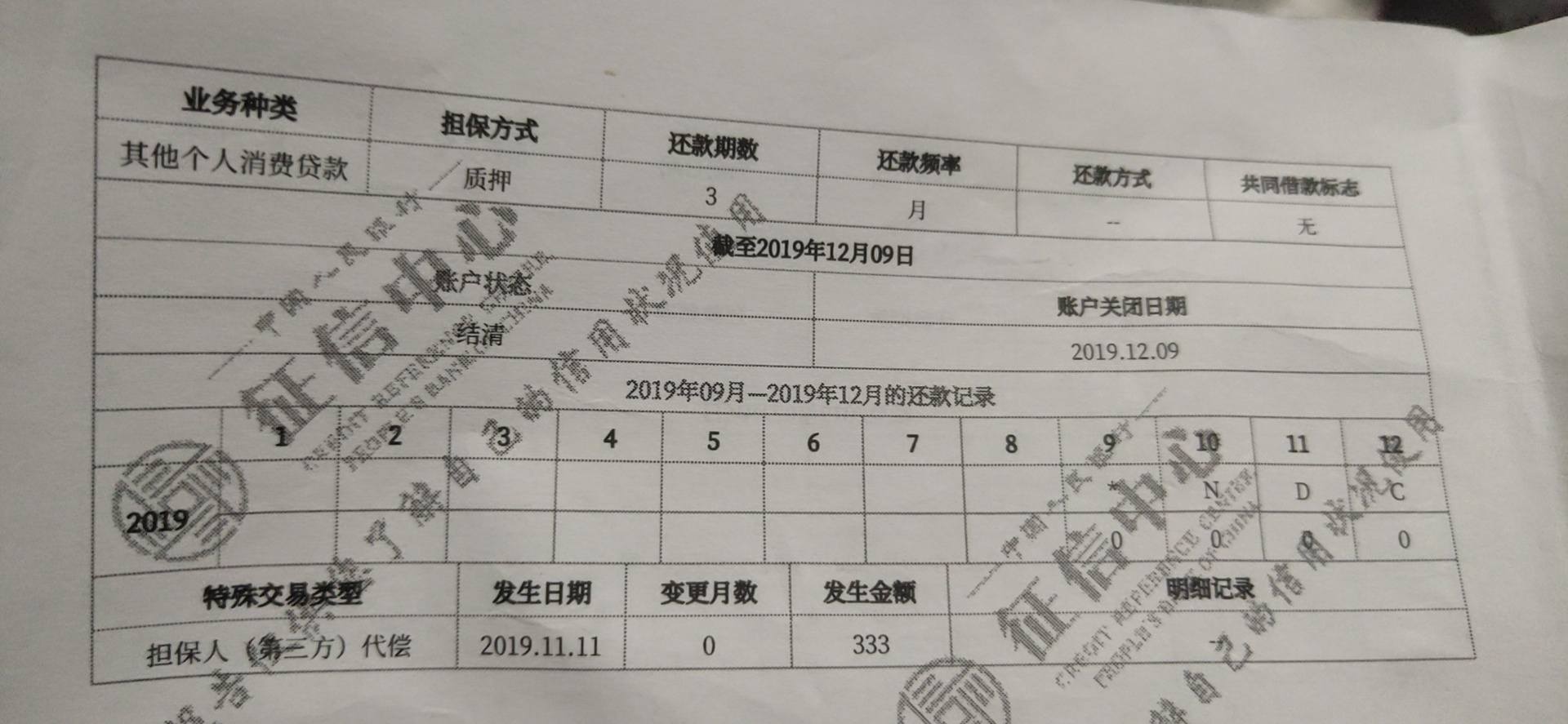

不管是个人自己查询还是授权别人查询,征信查询次数过多侧面表明客户潜在负债压力较大,客户潜在风险较高。

一段时间内,个人征信报告因贷款、信用卡审批等原因被不同机构多次查询,但征信报告却显示该段时间内用户没有成功获批新贷款或成功申请到信用卡,那么,银行有理由推测该用户财务状况不佳,还款能力堪忧,拒绝用户的申贷请求。

“征信记录”可以视为个人“经济身份证”。既可以影响个人借贷的审批和利率,还会影响到日常生活,比如越来越多的服务跟征信记录挂钩,个人信用越好,享受到的服务就越便捷。

参考资料来源:人民网--个人征信报告被查询过多影响贷款业内:1个月别超5次