银行电子承兑汇票到期后应怎么处理

电子承兑期满后银行的业务:付款人应该在收到承兑汇票之日起的第三日内接受或者拒绝承兑汇票 付款人在收到承兑提示后,还应该向持票人出具汇票收据。收据应注明承兑提示日期,并在收据上签字。据票法一般情况下会有提示日期,付款应在持票人提交后进行。由于汇票的到期日自承兑之日起,持票人应当尽早承兑,付款人在承兑前不承担汇票责任。 当这种汇票得到银行的付款承诺后,即成为银行承兑汇票,银行承兑汇票作为短期的融资工具,期限一般在30天到180天,90天的最为普遍。 商业承兑汇票是出票人签发的,委托付款人在指定日期无条件支付确定的金额给收款人或持票人的票据,由银行以外的付款人承兑的即为商业承兑汇票 电子承兑汇票是电子商务票据的一个分类.采用电子签名和可靠的安全认证机制,保证了电子银行承兑汇票的唯一性、完整性和安全性,减少了票据被复制、篡改、伪造、丢失、损坏等风险。

付款人在收到承兑提示后,还应该向持票人出具汇票收据。收据应注明承兑提示日期,并在收据上签字。据票法一般情况下会有提示日期,付款应在持票人提交后进行。由于汇票的到期日自承兑之日起,持票人应当尽早承兑,付款人在承兑前不承担汇票责任。 当这种汇票得到银行的付款承诺后,即成为银行承兑汇票,银行承兑汇票作为短期的融资工具,期限一般在30天到180天,90天的最为普遍。 商业承兑汇票是出票人签发的,委托付款人在指定日期无条件支付确定的金额给收款人或持票人的票据,由银行以外的付款人承兑的即为商业承兑汇票 电子承兑汇票是电子商务票据的一个分类.采用电子签名和可靠的安全认证机制,保证了电子银行承兑汇票的唯一性、完整性和安全性,减少了票据被复制、篡改、伪造、丢失、损坏等风险。

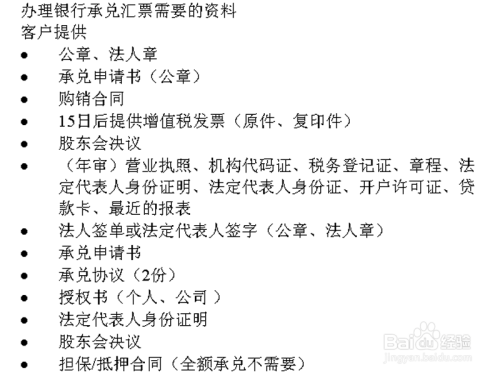

拓展资料: 承兑汇票分为银行承兑汇票和商业承兑汇票,同时按照存在形式,银行承兑汇票是由债权人开出的要求债务人付款的命令书。

电子商业汇票,是发行人以数据电子文档的形式,委托付款人在规定的日期无条件地向收款人或持票人支付一定金额的汇票,与以数据电文形式发行和流通的商业汇票相比,电子签名代替实体签名的显著特征、防止伪造或变造票据的情况,对于减少结算成本、提高结算效率、控制金融融资风险有非常重要的作用。

电子承兑汇票的分类和区别是什么?

电子承兑汇票分为电子银行承兑汇票和电子商业承兑汇票。它们之间的差异主要体现在以下三个方面。

1.不同的承兑者。电子银行承兑由银行和金融公司承兑,而电子商业承兑由企业承兑和结算。

2.信用评级不同。电子银行承兑汇票以银行信用为基础,流通范围相对较广,而电子商业承兑汇票则以承兑企业的信用为基础,流通范围不那么广。

3.不同的审批机制。电子银行承兑汇票需要支付保证金,银行批准发行金额和期限,而电子商业承兑汇票不需要支付保证金,其发行金额、金额和时限完全由企业决定。

电子承兑过期如何处理

1,承兑人账户余额在该日电子商业汇票系统营业截止时足够支付票款的,则视同承兑人同意付款,接入行、接入财务公司应扣划承兑人账户资金支付票款,并在下一日(遇法定休假日、大额支付系统非营业日、电子商业汇票系统非营业日顺延)电子商业汇票系统营业开始时代承兑人做出付款应答并代理签章。

2.承兑人账户余额在该日电子商业汇票系统营业截止时不足以支付票款的,则视同承兑人拒绝付款,接入行、接入财务公司应在下一日(遇法定休假日、大额支付系统非营业日、电子商业汇票系统非营业日顺延)电子商业汇票系统营业开始时代承兑人做出拒付应答并代理签章。

扩展资料:

电子承兑汇票是电子商业汇票的子分类。

电子银行承兑汇票通过采用电子签名和可靠的安全认证机制,能够保证其唯一性、完整性和安全性,降低了票据被克隆、变造、伪造以及丢失、损毁等各种风险;电子银行承兑汇票的出票、保证、承兑、交付、背书、质押、贴现、转贴现、再贴现等一切票据行为均在电子商业汇票系统上进行,可大大提升票据流转效率,降低人力及财务成本,有效提升金融和商务效率。

电子银行承兑汇票是纸质银行承兑汇票的继承和发展,电子银行承兑汇票所体现的票据权利义务关系与纸质银行承兑汇票没有区别,不同之处是电子银行承兑汇票以数据电文形式替代原有的纸质实物票据,以电子签名取代实体签章,以网络传输取代人工传递,以计算机录入代替手工书写,实现了出票、流转、兑付等票据业务过程的完全电子化。 电子银行承兑汇票通过采用电子签名和可靠的安全认证机制,能够保证其唯一性、完整性和安全性,降低了票据被克隆、变造、伪造以及丢失、损毁等各种风险;电子银行承兑汇票的出票、保证、承兑、交付、背书、质押、贴现、转贴现、再贴现等一切票据行为均在电子商业汇票系统上进行,可大大提升票据流转效率,降低人力及财务成本,有效提升金融和商务效率。

电子银行承兑汇票最长票期从6个月延长至1年,最大票额从1亿元放大至10亿元,流动性好、短期融资能力强,非常有助于集团系统企业降低财务费用。

电子商业汇票系统的成功上线,是金融创新的又一重大举措。

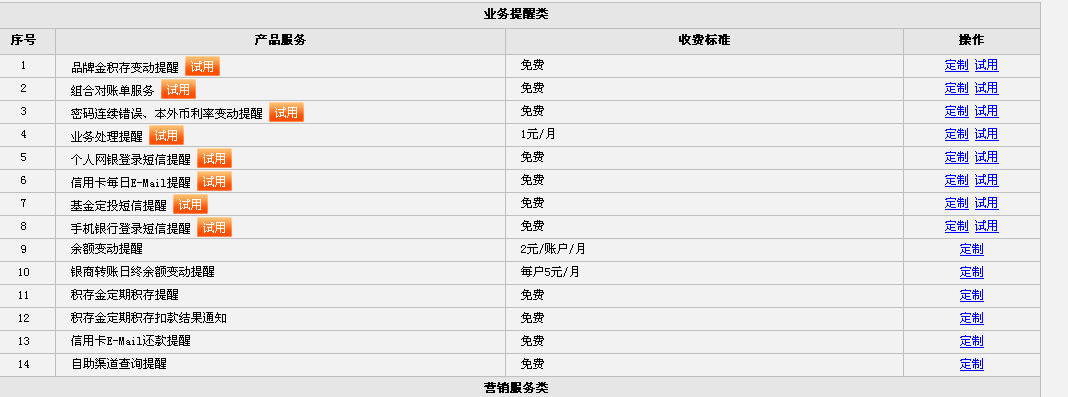

办理指南

1、申请办理电子银行承兑汇票客户在承兑行开立结算账户

2、电子银行承兑汇票承兑行与用户双方签订《电子商业汇票业务服务协议》

3、客户填写《电子商业汇票业务申请表》,申请开办电子票据业务

4、电子银行承兑汇票承兑行为客户开通业务功能,并制作数字证书

5、电子银行承兑汇票承兑行与用户双方根据业务种类签定相应协议

6、客户具体办理电子银行承兑汇票业务